13 процентный налог на доходы физических лиц – это налоговая ставка, которая применяется к доходам граждан Российской Федерации. Введенный в 2001 году, данный налог оказался одним из ключевых элементов налоговой реформы. Он заменил прежний градуированный налоговый механизм на новый, более простой и прозрачный.

Основным объектом налогообложения при применении 13 процентного налога на доходы физических лиц являются личные доходы граждан. Данный налог облагает все виды доходов, получаемых физическими лицами, включая заработную плату, проценты по вкладам, дивиденды, арендную плату и другие виды доходов.

Однако, следует отметить, что не все доходы обязательно облагаются налогом. Существуют некоторые исключения, в которых налоговая база может быть снижена или полностью освобождена от обложения. К таким исключениям относятся, например, доходы от продажи недвижимости, полученные при наследовании или дарении, доходы от продажи акций, полученных при приватизации и другие виды доходов, указанные в законодательстве.

Определение налогообложения доходов физических лиц

Под доходами физических лиц понимаются все виды доходов, получаемых гражданами, включая заработную плату, проценты по банковским вкладам, дивиденды, арендную плату, доходы от предпринимательской деятельности и другие источники доходов.

Периодичность уплаты налога на доходы физических лиц – это обычно один раз в год, в размере 13 процентов от общего дохода, полученного за предыдущий год. Налог уплачивается путем подачи декларации по налогу на доходы физических лиц и внесения соответствующей суммы в бюджет.

Однако существуют исключения, когда налог на доходы физических лиц удерживается непосредственно работодателем и перечисляется в налоговую, например, при получении заработной платы или выполнении другой трудовой деятельности.

Важно отметить, что налогообложение доходов физических лиц регулируется соответствующими законодательными актами и подразумевает соблюдение норм и правил, установленных налоговым законодательством страны.

Что такое налогообложение доходов физических лиц?

В России налогообложение доходов физических лиц осуществляется путем взимания налога на доходы физических лиц (НДФЛ), который является единой ставкой в размере 13 процентов. НДФЛ является прямым налогом, который удерживается из заработной платы работника, а также с других источников доходов, таких как аренда недвижимости, продажа имущества и т.д.

Основным объектом налогообложения является доход, полученный физическим лицом за отчетный период. Доходом признается совокупность денежных средств и иного имущества, полученных физическим лицом в денежной или натуральной форме.

В таблице ниже приведены основные виды доходов физических лиц, которые подлежат обложению налогом на доходы физических лиц:

| Вид дохода | Примеры |

|---|---|

| Заработная плата | Оклад, премии, надбавки |

| Доходы от предпринимательской деятельности | Прибыль от бизнеса, роялти |

| Доходы от аренды недвижимости | Арендная плата |

| Дивиденды | Прибыль от инвестиций в акции |

| Продажа имущества | Доход от продажи недвижимости, автомобиля |

| Проценты по кредитам и депозитам | Доход от банковских вкладов, кредитования |

Налогообложение доходов физических лиц является одним из основных источников поступления средств в бюджет государства и важной составной частью налоговой системы.

Как работает система налогообложения доходов физических лиц?

Объектом налогообложения в данной системе являются доходы, получаемые физическими лицами. В качестве таких доходов могут выступать зарплаты и другие выплаты, получаемые гражданами за оказание услуг или выполняемую работу. Кроме того, в системе налогообложения также учитываются доходы от инвестиций, как например, проценты от банковских вкладов или дивиденды от акций.

Коэффициент налогообложения

Система налогообложения доходов физических лиц в России предусматривает установление одного универсального коэффициента налогообложения — 13 процентов. То есть, вне зависимости от размера дохода человека, он должен заплатить 13 процентов от своего общего дохода в качестве налога.

Способы уплаты налогов

Уплата налогов может происходить различными способами. Например, работодатель может снять налог с заработной платы напрямую и перечислить его в бюджет. При этом работник получит уже сумму заработной платы без учета налога.

Также существует возможность самостоятельного уплаты налога. В этом случае гражданин отправляет в налоговую службу декларацию о своих доходах и самостоятельно расчитывает и заплачивает налоговую сумму. Этот способ подходит для граждан, получающих доход не только от работодателя, но и от других источников, например, от сдачи в аренду недвижимости или от продажи имущества.

Таким образом, система налогообложения доходов физических лиц предоставляет возможность правительству собирать налоги с граждан иодновременно облегчает процесс уплаты налогов для граждан, предлагая различные способы уплаты.

Законодательство о налогообложении доходов физических лиц

Закон устанавливает основные принципы и порядок налогообложения доходов физических лиц. Согласно этому законодательству, объектом налогообложения являются доходы граждан, полученные от любых источников в России и за рубежом, за вычетом расходов, связанных с их получением и удержаниями, предусмотренными законодательством.

Закон устанавливает также основные виды доходов, подлежащих налогообложению: зарплату, гонорары, доходы от предпринимательской деятельности, проценты по вкладам и др. При этом закон предусматривает определенные льготы и особые способы учета доходов для некоторых категорий населения, таких как инвалиды, пенсионеры и многодетные семьи.

Для определения налоговой базы и расчета суммы налога используется прогрессивная шкала. Согласно этой шкале, ставка налога увеличивается с ростом дохода. Наибольшая ставка налога составляет 13 процентов. В то же время, закон предусматривает освобождение от уплаты налога для некоторых категорий граждан, получающих доходы ниже определенного порога.

На основании данного законодательства, налог на доходы физических лиц уплачивается самими гражданами путем перечисления соответствующей суммы в бюджет. Декларирование доходов и расчет суммы налога осуществляется гражданами самостоятельно или с помощью специализированных налоговых консультантов.

Законодательство о налогообложении доходов физических лиц является основой для сбора налоговых поступлений в бюджет государства и является главным инструментом в обеспечении финансовой устойчивости государства.

Процентный налог на доходы физических лиц

Объектом налогообложения в случае процентного налога на доходы физических лиц является доход, получаемый гражданином в течение налогового периода. Доходом может являться заработная плата, доходы от предпринимательской деятельности, сдачи в аренду имущества, получение дивидендов и процентов и другие виды доходов.

Ставка процентного налога на доходы физических лиц устанавливается государством и может быть различной в зависимости от дохода и статуса гражданина. Как правило, ставка налога прогрессивная, то есть она возрастает с увеличением дохода. В некоторых случаях могут применяться льготные ставки или налоговые льготы.

Уплата процентного налога на доходы физических лиц производится гражданами налогоплательщиками самостоятельно или с помощью налоговых агентов. Каждый гражданин обязан предоставить налоговой службе декларацию о доходах за налоговый период и расчитать сумму налога. По результатам проверки налоговой службы, гражданин может быть оштрафован или подвергнут административной или уголовной ответственности.

Важно помнить, что налог на доходы физических лиц является обязательным платежом, и его уклонение или уклонение от уплаты может повлечь за собой серьезные последствия.

Кто обязан уплачивать 13 процентный налог?

Объектом налогообложения являются доходы граждан, полученные как в Российской Федерации, так и за ее пределами. Это могут быть заработные платы, арендные платежи, проценты по банковским вкладам, дивиденды и прочие виды доходов.

Однако не все граждане обязаны уплачивать 13 процентный налог. Законодательство предусматривает ряд категорий налогоплательщиков, освобожденных от его уплаты. К таким категориям относятся:

Безработные граждане

Лица, временно прекратившие свою трудовую деятельность и зарегистрированные в учреждениях занятости, освобождаются от уплаты 13 процентного налога.

Пенсионеры

Лица, достигшие пенсионного возраста и получающие пенсию, освобождаются от уплаты 13 процентного налога на пенсионные выплаты.

Заметка: Если пенсионер также получает другие виды доходов, то он обязан уплатить налог только по этим доходам.

Некоммерческие организации

Некоммерческие организации могут освобождаться от уплаты 13 процентного налога на доходы, полученные в рамках своей деятельности. Для этого они должны иметь специальный статус и соответствовать определенным требованиям.

Помимо указанных категорий, существует ряд налоговых льгот и законодательных актов, предусматривающих освобождение от уплаты 13 процентного налога по различным основаниям. Все эти моменты должны быть учтены при подготовке налоговой декларации и определении суммы налога к уплате.

Как определить объект налогообложения?

При определении объекта налогообложения для 13 процентного налога на доходы физических лиц необходимо учесть следующие аспекты:

- Доходы, полученные физическим лицом. В качестве объекта налогообложения выступают доходы, полученные физическим лицом в результате осуществления предпринимательской деятельности, трудовой деятельности, а также других видов деятельности, установленных законодательством.

- Основания для начисления налога. Основаниями для начисления 13 процентного налога на доходы физических лиц могут быть заработная плата, вознаграждения за труд, доходы от сдачи в аренду имущества, получение дивидендов и процентов, прибыль от продажи имущества и т.д.

- Налоговые льготы и особенности. При определении объекта налогообложения также следует учитывать налоговые льготы, особенности и условия, установленные законодательством для определенных категорий налогоплательщиков или видов деятельности.

Важно помнить, что определение объекта налогообложения должно проводиться в соответствии с действующим законодательством и подробными инструкциями налоговых органов. Точное определение объекта налогообложения позволит избежать ошибок при начислении и уплате налога на доходы физических лиц.

Какие доходы подлежат налогообложению?

13 процентный налог на доходы физических лиц предполагает обложение широкого спектра доходов граждан. В соответствии с законодательством, подлежат налогообложению следующие виды доходов:

— доходы от предоставления работы (заработная плата, гонорары, гонорары по договорам гражданско-правового характера и др.);

— доходы от предоставления имущества в аренду, включая доходы от сдачи недвижимого и движимого имущества;

— доходы от предоставления услуг (консультационных, административных услуг, услуг связи и т.д.);

— доходы от отчуждения имущества (продажа недвижимости, движимости, автотранспорта);

— доходы от капиталовложений (проценты от вкладов, дивиденды и т.д.);

— доходы от продажи недвижимости и земли;

— доходы от частной предпринимательской деятельности;

— доходы от нотариальных действий и агентской деятельности;

— иные доходы, полученные налогоплательщиком в соответствии с законодательством.

Перечисленные виды доходов облагаются налогом в размере 13 процентов и являются основными объектами налогообложения для физических лиц.

Что не входит в объект налогообложения?

- Социальные выплаты — такие, как пенсии, страховые выплаты, компенсации по безработице, пособия по беременности и родам, а также материальная помощь.

- Доходы от инвестиций в специальные инструменты — это, например, доходы от продажи акций государственных и муниципальных облигаций, участия в долевом строительстве жилых помещений.

- Доходы, полученные от продажи личного имущества — это доходы, полученные от продажи личного имущества, которое находится у физического лица более трех лет.

- Доходы от продажи недвижимости и земли — доходы, полученные от продажи недвижимости, находящейся в собственности более пяти лет, а также земельных участков, находящихся в собственности более трех лет.

- Доходы от получения наследства и подарков — эти доходы не облагаются налогом, а также полученные суммы возмещения вреда, по решению суда.

- Доходы от льгот — это доходы, на которые установлены льготы по налогу на доходы физических лиц (например, доходы от продажи акций, полученных по льготным условиям).

Следует отметить, что налоговые льготы применяются в соответствии с законодательством Российской Федерации и региональными нормативными правовыми актами.

Какие суммы могут вычитаться из доходов?

При расчете 13 процентного налога на доходы физических лиц, определенные суммы могут быть вычтены из доходов. Эти вычеты позволяют снизить налогооблагаемую базу и уменьшить сумму налога, которую придется уплатить.

1. Вычеты на детей

Физическим лицам предоставляется право на получение вычета на каждого ребенка. Этот вычет устанавливается в размере определенного минимума прожиточного минимума детей в регионе проживания. Сумма вычета увеличивается в случаях, когда ребенок является инвалидом или имеет иной особый статус.

2. Вычеты на обучение

Физическим лицам также предоставляется право на получение вычета на обучение. Этот вычет применяется к расходам на оплату обучения, включая школу, вуз или курсы, и может быть предоставлен как на самого налогоплательщика, так и на его детей.

Кроме того, в зависимости от конкретной ситуации, могут быть предоставлены другие вычеты:

- Вычеты на лечение и медицинские расходы. Если налогоплательщик понес расходы на лечение своего или членов своей семьи, эти расходы могут быть учтены при рассчете налоговой базы.

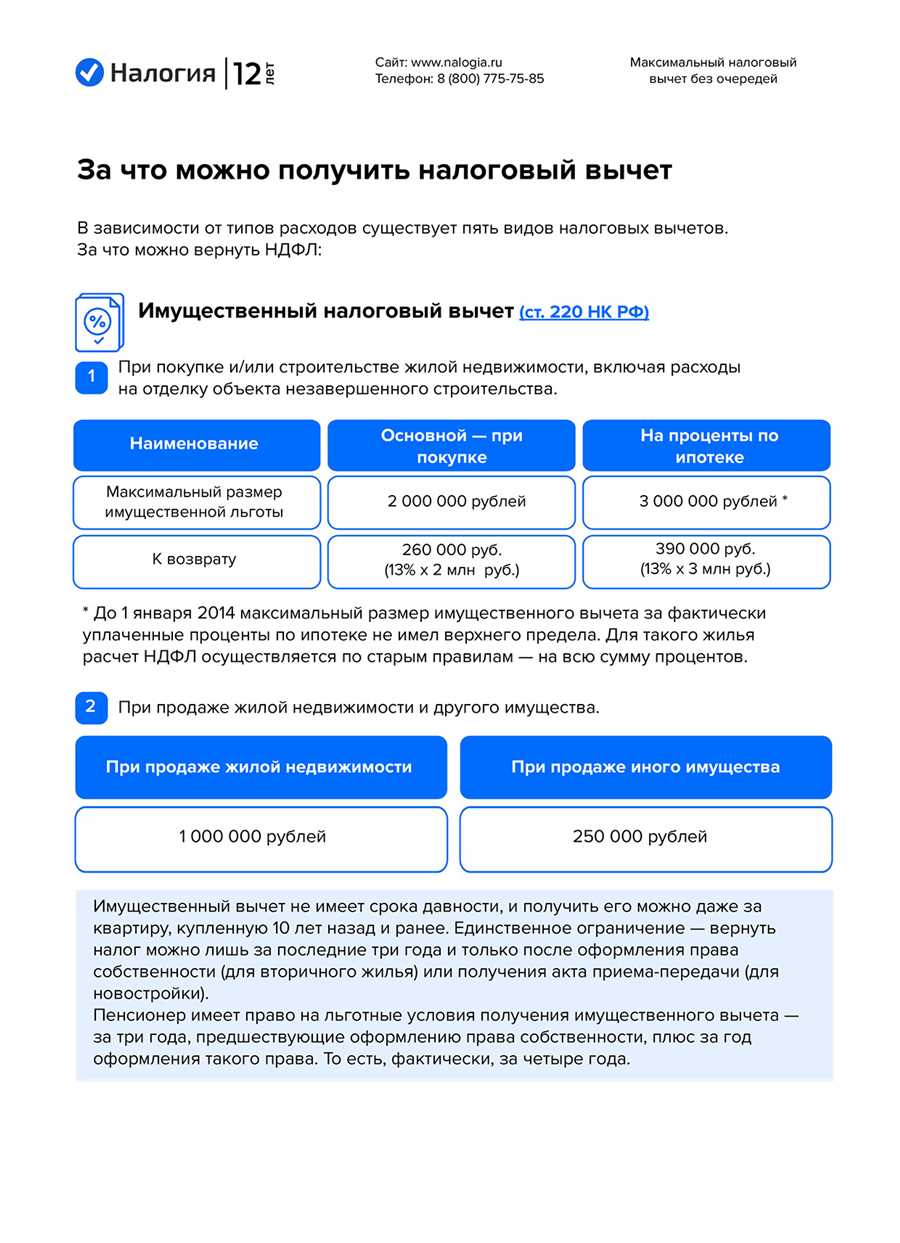

- Вычеты на покупку недвижимости. В некоторых случаях налогоплательщику могут быть предоставлены вычеты на покупку недвижимости, если это первая покупка или покупка жилья для улучшения жилищных условий.

- Вычеты на пожертвования. Если налогоплательщик совершил пожертвования в благотворительные организации, он может получить вычет на сумму пожертвования.

Однако важно отметить, что вычеты ограничены определенными размерами и условиями. Подробности о размере и условиях применения вычетов можно узнать из соответствующих налоговых законов и инструкций.

Освобождение от налогообложения

Налогообложение доходов физических лиц осуществляется путем удержания налогового сбора в размере 13 процентов от доходов. Однако существуют определенные случаи, когда физические лица освобождаются от уплаты данного налога.

Освобождение от налогообложения применяется в следующих случаях:

- Доходы, полученные от продажи недвижимости, если срок владения недвижимостью составлял более 3-х лет. В данном случае прибыль от продажи не облагается налогом.

- Доходы от продажи объектов незавершенного строительства, если физическое лицо является также основным участником долевого строительства. В данном случае доходы также освобождаются от налогообложения.

- Доходы, полученные физическими лицами в качестве вознаграждения за добровольную помощь в чрезвычайных ситуациях. В этом случае полученные доходы также не облагаются налогом.

- Доходы от продажи имущества, полученного в наследство или в дарение, если срок владения имуществом составлял более 3-х лет. В этом случае доходы также освобождаются от налогообложения.

- Доходы, выплачиваемые детям и переданные на устройство детей в детские дома, детские приюты, учреждения социального обслуживания населения и другие аналогичные учреждения. В этом случае доходы также не облагаются налогом.

В случае если физическое лицо располагает доходами, освобожденными от налогообложения, такие доходы не учитываются при расчете налогового обязательства. Это позволяет физическим лицам сократить сумму налогооблагаемых доходов и уменьшить размер уплачиваемого налога.

Ставки налога на доходы физических лиц в других странах

Ставки налога на доходы физических лиц в разных странах могут значительно отличаться, в зависимости от национальной налоговой политики. Ниже приведены несколько примеров ставок налогообложения в некоторых странах мира:

США

В Соединенных Штатах Америки ставки налога на доходы физических лиц зависят от уровня дохода и составляют:

- 10% — для лиц с доходом до $9,525 в год

- 12% — для лиц с доходом от $9,526 до $38,700 в год

- 22% — для лиц с доходом от $38,701 до $82,500 в год

- 24% — для лиц с доходом от $82,501 до $157,500 в год

- 32% — для лиц с доходом от $157,501 до $200,000 в год

- 35% — для лиц с доходом от $200,001 до $500,000 в год

- 37% — для лиц с доходом свыше $500,000 в год

Великобритания

В Великобритании ставки налога на доходы физических лиц также изменяются в зависимости от уровня дохода и составляют:

- 20% — для лиц с доходом до £50,000 в год

- 40% — для лиц с доходом от £50,001 до £150,000 в год

- 45% — для лиц с доходом свыше £150,000 в год

Германия

В Германии существует единая ставка налога на доходы физических лиц, которая составляет 42% для лиц с доходом свыше €52,882 в год. Кроме того, дополнительно взимается церковный налог, который может составлять от 8% до 9%.

Таким образом, ставки налога на доходы физических лиц в разных странах могут значительно различаться и зависят от множества факторов, включая уровень дохода, национальную налоговую политику и особенности каждой страны.

Налоговые вычеты и льготы

13 процентный налог на доходы физических лиц в России предусматривает возможность применения налоговых вычетов и льгот, которые позволяют снизить сумму налогооблагаемого дохода и в конечном итоге уменьшить размер налога.

Одним из наиболее распространенных налоговых вычетов является вычет на детей. Российский закон позволяет родителям списывать определенную сумму налога с каждого ребенка в зависимости от его возраста. Например, на детей до 18 лет предусмотрен вычет в размере 2 700 рублей в месяц, а на детей старше 18 лет, учащихся в образовательных учреждениях, до 4 050 рублей в месяц.

Еще одним налоговым вычетом, который может быть применен, является вычет на обучение. В случае, если физическое лицо оплачивает расходы на свое обучение или обучение своих детей, можно списать определенную сумму налога. Размер вычета зависит от потраченной суммы на обучение.

Также существуют льготы, предусмотренные для определенных категорий налогоплательщиков. Например, ветераны Великой Отечественной войны и участники боевых действий получают право на освобождение от уплаты налога на доходы физических лиц.

Введение налоговых вычетов и льгот позволяет сделать налоговую систему более справедливой и учитывать различные жизненные ситуации налогоплательщиков. Однако для получения вычетов и льгот необходимо соблюдать определенные условия и предоставлять соответствующую документацию. Рекомендуется проконсультироваться с бухгалтером или специалистом по налоговому праву для подробной информации о возможностях использования налоговых вычетов и льгот при уплате 13 процентного налога на доходы физических лиц.