Подача уведомления и уплата налогов – важная часть жизни каждого гражданина. Однако, иногда возникают ситуации, когда не выбрано ответственное подразделение, которому следует обратиться с этими вопросами. Но не стоит паниковать! В данной статье мы расскажем, как правильно подать уведомление и платить налоги в такой ситуации.

Прежде всего, важно подчеркнуть, что необходимо обратиться в налоговую службу по месту жительства. Независимо от того, выбрано ли ответственное подразделение или нет, налоговая служба всегда готова оказать необходимую помощь и консультацию. Для этого следует заполнить специальную форму уведомления о выборе налоговой службы.

Если у вас нет опыта или возникли вопросы по заполнению формы, рекомендуется обратиться к специалистам налоговой службы. Они помогут разобраться во всех деталях и грамотно заполнить документы. Более того, они также ответят на все ваши вопросы и учтут все особенности вашей ситуации.

Подача уведомления о платеже налога без выбора подразделения

При оплате налогов важно правильно подать уведомление о платеже. Однако, иногда может возникнуть ситуация, когда ответственное подразделение не выбрано. В данной статье будут описаны основные шаги, которые необходимо выполнить в такой ситуации.

Шаг 1. Определение цели и формы уведомления

Прежде чем начать процесс подачи уведомления, необходимо определить цель и форму платежа. В зависимости от этого выбирается соответствующий код налога и его форма.

Шаг 2. Заполнение уведомления о платеже

На этом этапе необходимо заполнить уведомление о платеже, указав все необходимые данные. В форме указывается код налога, сумма платежа, реквизиты плательщика и прочая информация, необходимая для идентификации платежа.

Важно отметить, что в поле Подразделение оставляется пустым. Это позволит избежать ошибок при выборе неправильного подразделения.

Шаг 3. Отправка уведомления и оплата налога

После заполнения уведомления о платеже, необходимо его отправить в соответствующий налоговый орган. Вместе с уведомлением следует произвести оплату налога в соответствии с выбранной формой платежа.

Примечание: в случае возникновения вопросов или неопределенностей, рекомендуется обратиться в налоговый орган для получения консультации.

Соблюдение этих шагов поможет правильно подать уведомление о платеже налога, даже если не выбрано ответственное подразделение. Однако, всегда лучше проверить процедуру в своем регионе, так как может быть небольшая вариация в требованиях и процессе оплаты налогов.

Шаг 1: Подготовка документов

Перед тем, как подать уведомление и заплатить налоги, необходимо подготовить несколько документов.

1. Паспорт

Убедитесь, что у вас есть действующий паспорт. При подаче налоговой декларации и уведомления, вам потребуется указать свои паспортные данные.

2. Документы о доходах

Соберите все необходимые документы о доходах за отчетный период. Это может включать заработную плату, арендные платежи, доходы от продажи недвижимости или ценных бумаг и другие источники дохода. Обратитесь к своему бухгалтеру или юристу, чтобы убедиться, что у вас есть все необходимые документы.

Опишите все детали и предоставьте все необходимые документы для корректного заполнения уведомления, чтобы избежать ошибок и проблем при последующей обработке вашего налогового заявления.

Шаг 2: Заполнение уведомления

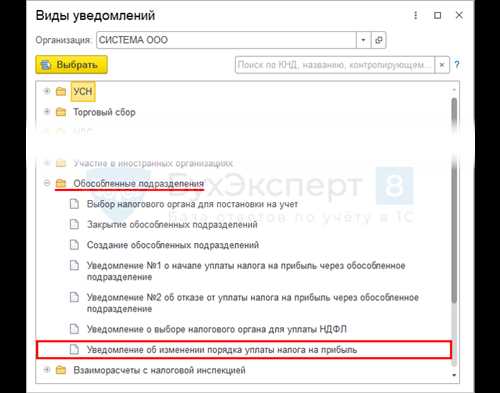

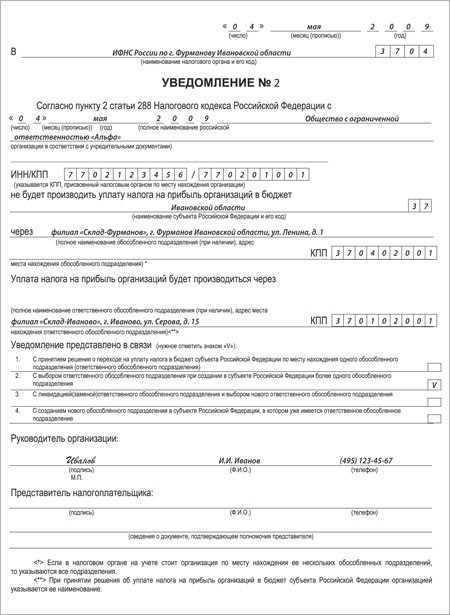

После выбора правильного вида налога и уточнения организационно-правовой формы субъекта предпринимательской деятельности, необходимо заполнить уведомление. Данный процесс состоит из нескольких шагов:

- Заполнение реквизитов уведомления. В данном разделе нужно указать основные сведения о субъекте предпринимательской деятельности, такие как полное наименование организации, ИНН, ОГРН, адрес и контактные данные.

- Выбор ответственного лица. В данном разделе необходимо указать ответственное лицо, которое будет осуществлять взаимодействие с налоговыми органами. При этом следует указать ФИО, должность и контактные данные данного представителя.

- Заполнение сведений о деятельности. В данном разделе нужно указать информацию о виде предпринимательской деятельности, включая основной вид деятельности, КВЭД и другие сопутствующие данные.

- Указание налоговых режимов и льгот. В данном разделе следует указать налоговый режим, а также возможные налоговые льготы и особенности расчета.

- Прикрепление документов. В данном разделе необходимо прикрепить оригиналы или копии необходимых документов, подтверждающих составленные сведения. Это может быть учредительный договор, свидетельство о регистрации и другие документы.

Важно заполнять уведомление внимательно и аккуратно, чтобы избежать ошибок и недоразумений с налоговыми органами. Рекомендуется использовать рекомендованную форму уведомления, которая предоставляется на официальном сайте налоговой службы. При возникновении вопросов не стесняйтесь обращаться к специалистам, которые помогут вам правильно заполнить и подать уведомление.

Шаг 3: Отправка уведомления

После того, как вы подготовили все необходимые документы для уведомления, настало время отправить его в налоговый орган. Для этого воспользуйтесь одним из следующих способов:

1. Личная подача

Вы можете лично посетить налоговую инспекцию и предоставить документы на руки сотрудникам. При этом не забудьте взять с собой паспорт или иной документ, удостоверяющий личность.

2. Почтовая отправка

Вы также можете отправить уведомление почтовым отправлением с уведомлением о вручении. Для этого упакуйте документы, заполните уведомление о вручении, вложите все в конверт и отправьте его почтовым оператором.

Почтовое отправление с уведомлением о вручении позволит вам получить подтверждение о том, что ваше уведомление дошло до налогового органа.

3. Электронная подача

В некоторых случаях возможно также подать уведомление в электронном виде, используя специальные сервисы или порталы налоговых органов. Для этого потребуется электронная подпись и доступ к интернету.

Важно помнить, что различные регионы могут иметь свои особенности и требования к подаче уведомления. Обязательно ознакомьтесь с местными правилами и инструкциями на сайте налоговой службы.

Шаг 4: Получение уведомления

После подачи уведомления и оплаты налогов вы должны будете дождаться получения уведомления от налоговой службы. Уведомление может быть отправлено по почте, электронной почте или доступно для скачивания на официальном веб-сайте налоговой службы.

1. Проверьте свою почту

Периодически проверяйте почтовый ящик на наличие уведомления от налоговой службы. Уведомление может быть отправлено обычной или заказной почтой.

2. Проверьте электронную почту

Проверьте вашу электронную почту, в том числе папку Спам, чтобы убедиться, что уведомление не попало в неправильную папку.

Важно: налоговая служба может использовать электронную почту для отправки уведомлений о вашем налоговом статусе и оплате.

3. Посетите официальный веб-сайт налоговой службы

Если уведомление не было получено на почту, вы можете посетить официальный веб-сайт налоговой службы и проверить свой налоговый статус и доступные уведомления для скачивания.

Избегайте предоставления вашей персональной информации на недоверенных веб-сайтах. Всегда используйте официальный веб-сайт налоговой службы.

Если вы получили уведомление, убедитесь, что оно содержит все необходимые данные, такие как сумма налога, сроки платежа и реквизиты для оплаты.

Основные моменты:

- Проверяйте свою почту и электронную почту на поступление уведомления от налоговой службы.

- Посетите официальный веб-сайт налоговой службы для проверки налогового статуса и доступных уведомлений.

- Убедитесь, что уведомление содержит все необходимые данные.

Шаг 5: Оплата налога

После того, как вы подали уведомление о начале предпринимательской деятельности и получили свидетельство о государственной регистрации, настало время произвести оплату налога.

Оплата налога осуществляется в соответствии с нормами действующего налогового законодательства. Вы должны учесть несколько важных моментов:

- Оплачивать налог следует в сроки, установленные налоговым кодексом;

- Сумма налогов должна быть рассчитана правильно с учетом всех установленных норм;

- Оплата может производиться различными способами, такими как банковский перевод, платежные системы или через налоговый орган.

Не допускайте просрочки в оплате налога, так как это может повлечь за собой штрафные санкции и неудобства. Убедитесь, что вы своевременно учтете все расчеты и регулярно следите за сроками.

Если возникают вопросы или затруднения с оплатой налога, лучше обратиться за консультацией к налоговым специалистам или в подразделение налоговой службы. Они помогут вам разобраться во всех деталях и выбрать наиболее удобный способ оплаты.

Помните, что своевременная и правильная оплата налога является важной составляющей вашей предпринимательской деятельности, поэтому отнеситесь к этому процессу серьезно и ответственно.

Шаг 6: Подтверждение оплаты

После успешной отправки уведомления о выплате налога на украинский бюджет в случае, если не выбрано ответственное подразделение, необходимо подтвердить оплату. Для этого следуйте инструкциям ниже:

1. Проверьте правильность выставленного счета на оплату налога. Убедитесь, что указаны все необходимые реквизиты и сумма налога указана корректно.

2. Сделайте копию счета на оплату и сохраните ее в свои дела на случай необходимости предоставления доказательства оплаты.

3. Осуществите оплату налога согласно указанным в счете реквизитам и указанной сумме.

4. После осуществления оплаты, сохраните подтверждение платежа (например, квитанцию) и удостоверьтесь в том, что в ней указаны все необходимые данные, такие как сумма, дата и время платежа, а также получатель платежа.

5. Если у вас возникают какие-либо вопросы или проблемы с оплатой налога, обратитесь в свой налоговый орган или в службу поддержки.

| Укажите реквизиты | Укажите сумму налога |

| Осуществите оплату | Сохраните подтверждение платежа |

Подтверждение оплаты налога является важным этапом в процессе его уплаты. Убедитесь, что вы выполнили все указанные выше шаги, чтобы избежать непредвиденных проблем и задержек.

Шаг 7: Проверка статуса уведомления

После подачи уведомления и оплаты налогов необходимо проверить его статус для убедиться, что все прошло успешно.

Для проверки статуса уведомления можно воспользоваться специальной онлайн-системой, предоставляемой налоговыми органами. В этой системе вы можете узнать текущее состояние вашего уведомления — принято оно или нет, находится ли в обработке или уже закрыто.

Для этого вам понадобится знать уникальный номер уведомления, который вы получили после подачи. Введите номер в соответствующее поле на сайте налоговых органов и нажмите на кнопку Проверить. Система выдаст вам информацию о текущем статусе уведомления.

Если статус уведомления не соответствует ожидаемому, необходимо связаться с ответственным подразделением налоговой службы для выяснения деталей и исправления возможных ошибок.

Шаг 8: Возможные проблемы и их решение

При подаче уведомления и оплате налогов, если не выбрано ответственное подразделение, возможны некоторые проблемы. В этом разделе мы рассмотрим эти проблемы и предложим решения для их устранения.

1. Несоответствие данных в уведомлении и базе налоговой

В некоторых случаях может возникнуть ситуация, когда данные, указанные в уведомлении, не совпадают с данными, которые находятся в базе налоговой. Это может привести к задержке в обработке вашего уведомления и проблемам при оплате налогов.

Для решения этой проблемы рекомендуется связаться с налоговым органом и уточнить правильность данных, указанных в уведомлении. Если вы обнаружите ошибку, вам могут потребоваться дополнительные документы или объяснения для исправления этой ситуации.

2. Проблемы при оплате налогов

Если у вас возникли проблемы при оплате налогов, возможно, это связано с неправильно указанными реквизитами или недостаточными средствами на вашем счету.

Для исправления этой ситуации вам следует связаться с вашим банком и уточнить правильность реквизитов для оплаты налогов. Также проверьте, достаточно ли средств на вашем счету для оплаты налогов в полном объеме.

3. Отсутствие подтверждения об уплате налогов

При оплате налогов важно получить подтверждение об уплате. Однако, в некоторых случаях, это подтверждение может быть утеряно или не предоставлено вам.

Если у вас возникла такая ситуация, рекомендуется связаться с налоговой службой и запросить дубликат подтверждения об уплате. Обычно, для этого вам понадобится предоставить информацию о сумме и дате оплаты налогов.

Следуя этим рекомендациям, вы сможете эффективно решать возможные проблемы, связанные с подачей уведомления и оплатой налогов, даже если не выбрано ответственное подразделение.

Шаг 9: Обратная связь и консультации

Когда вы не можете выбрать ответственное подразделение для подачи уведомления и оплаты налогов, важно обратиться за консультацией к компетентным специалистам. Обратная связь с налоговыми органами при таких ситуациях может помочь вам разобраться в процессе и получить необходимую информацию. Вот несколько рекомендаций, которые помогут вам правильно проконсультироваться и установить связь с налоговыми органами.

1. Найти контактную информацию

Первым шагом является поиск контактной информации налоговых органов. Вы можете найти это на официальном сайте вашего налогового органа или в учреждении. Они обычно предоставляют телефонные номера, адреса электронной почты и физические адреса для обратной связи. Запишите эту информацию для дальнейшего использования.

2. Определить вопросы и проблемы

Перед обращением к налоговым органам, важно определить вопросы и проблемы, с которыми вы столкнулись. Подготовьте список вопросов, чтобы обеспечить более эффективное и продуктивное обсуждение. Кроме того, убедитесь, что вы имеете все необходимые документы и детали, чтобы быть готовым предоставить информацию, которую могут запрашивать налоговые органы.

3. Связаться с налоговыми органами

После подготовки списка вопросов и проблем, Вы должны связаться с налоговыми органами. Вы можете выбрать наиболее удобный способ связи из предоставленных контактных данных. Это может быть телефонный звонок, электронное письмо или личное посещение. Объясните вашу ситуацию и задайте вопросы, которые вы подготовили заранее. Старайтесь быть ясным и точным в своей коммуникации, чтобы избежать недоразумений.

4. Записывайте важную информацию

В процессе обратной связи и консультаций с налоговыми органами, важно записывать важную полученную информацию. Это может включать в себя даты и время общения, имена сотрудников, которые предоставили информацию, и сами сведения. Такие записи помогут вам иметь точные и достоверные данные для дальнейшего использования и более легкого отслеживания вашего процесса.

Обратная связь и консультации с налоговыми органами могут сильно помочь вам в сложных ситуациях, когда выбор ответственного подразделения неопределен. Будьте терпеливыми, эффективно коммуницируйте и выясняйте все необходимые детали, чтобы успешно подать уведомление и оплатить налоги.

Шаг 10: Сроки и штрафы

Сроки подачи уведомления:

Передача уведомления о начале деятельности должна быть осуществлена в течение 5 рабочих дней с момента начала предоставления услуг. Уведомление о прекращении деятельности должно быть подано в течение 3 рабочих дней после прекращения.

Штрафы за неуведомление:

Неуведомление или несвоевременное уведомление о начале деятельности может повлечь наложение штрафов в размере 5% от общей суммы доходов предпринимателя. За неуведомление или несвоевременное уведомление о прекращении деятельности может быть наложен штраф в размере 2% от общей суммы доходов предпринимателя. Кроме того, может быть начато административное или налоговое расследование.

Обратите внимание: Рекомендуется подавать уведомление заранее, чтобы избежать штрафов и других неприятностей. При возникновении любых вопросов необходимо обратиться к специалистам или ознакомиться с официальной информацией на сайте налоговой службы.

Шаг 11: Полезные советы по уведомлению без выбора подразделения

Когда вы подаете уведомление и платите налоги без выбранного ответственного подразделения, полезно учесть следующие советы:

- Тщательно изучите требования в вашем регионе. Узнайте все правила и сроки, которые должны быть соблюдены при подаче уведомления и оплате налогов.

- Обратитесь за помощью к специалистам. Если вы не уверены, как правильно подать уведомление и оплатить налоги, обратитесь к налоговому консультанту или юристу. Они могут помочь вам разобраться в процессе и обезопасить вас от возможных ошибок.

- Внимательно заполняйте все необходимые документы. При подаче уведомления без выбора подразделения, важно заполнить все поля и предоставить все требуемые документы. Проверьте дважды введенную информацию, чтобы избежать ошибок и сократить возможность отклонения уведомления.

- Следите за сроками. Убедитесь, что вы подаете уведомление и оплачиваете налоги вовремя. Пропуск сроков может привести к штрафам и дополнительным проблемам с налоговыми органами.

- Сохраняйте копии всех документов. Храните копии поданных уведомлений и документов об оплате налогов в безопасном месте. Это поможет вам иметь доступ к этой информации в случае необходимости и подтвердить свою деятельность перед налоговыми органами.

- Следите за изменениями в законодательстве. Важно быть в курсе всех изменений в налоговом законодательстве, которые могут повлиять на вас. Подпишитесь на официальные источники информации, чтобы быть всегда в курсе последних обновлений и внести все необходимые изменения в свою деятельность.

Следуя этим советам, вы сможете эффективно подать уведомление и оплатить налоги без выбора подразделения. Будьте внимательны и организованны, и у вас не возникнет серьезных проблем во время процесса подачи уведомления.