Налог на доходы физических лиц (НДФЛ) является важной составляющей налоговой системы России и регулирует налогообложение доходов граждан. Вместе с тем, для корректного учета налоговых обязательств необходимо использовать коды категории налогоплательщика, которые определяются в соответствии с ситуацией, в которой находится конкретный налогоплательщик.

Коды категории налогоплательщика в 3 НДФЛ разделяются на ряд основных групп. Например, код 001 присваивается работникам, находящимся в трудоустройстве у организации, а код 002 — физическим лицам, получающим доходы от предпринимательской деятельности.

Коды категории налогоплательщика в 3 НДФЛ могут также варьироваться в зависимости от типа дохода, кода налогового агента или наличия особых расчетных процедур. Например, код 003 присваивается физическим лицам, получающим доходы в виде выплат из пенсионной системы, а код 004 — родителям, получающим детские пособия.

Важно отметить, что коды категории налогоплательщика в 3 НДФЛ должны указываться налогоплательщиком при заполнении налоговой декларации. Неправильное указание кода может привести к ошибкам в обработке налоговых данных и неправильному расчету суммы налога. Поэтому необходимо быть внимательными и тщательно изучать инструкции и рекомендации налоговых органов при заполнении налоговой документации.

Определение и назначение кодов категории

Коды категории налогоплательщика в 3 НДФЛ используются для классификации физических лиц по определенным критериям. Эти коды помогают налоговым органам и работодателям определить налоговые ставки и применяемые налоговые льготы.

Основным назначением кодов категории является определение размера налогового вычета, который может быть применен к доходам налогоплательщика. Количество и виды кодов категории могут различаться в зависимости от законодательства конкретной страны.

Например, в России коды категории налогоплательщика в 3 НДФЛ используются для определения следующих параметров:

1. Порядок удержания налогов:

Коды категории могут указывать на необходимость удерживать налоги автоматически из заработной платы или на возможность самостоятельного расчета налогов с последующим уплатой.

2. Применение налоговых вычетов:

Коды категории могут определять, какие налоговые вычеты применимы к данному налогоплательщику. Например, для студентов или инвалидов могут быть установлены специальные налоговые льготы.

Таким образом, коды категории налогоплательщика в 3 НДФЛ играют важную роль в налоговой системе, позволяя определить налоговые ставки и применяемые налоговые льготы для каждого физического лица. Это помогает обеспечить справедливое и эффективное налогообложение, учитывая особенности каждого налогоплательщика.

| Код категории | Описание |

|---|---|

| 1 | Общая категория налогоплательщика |

| 2 | Налоговый вычет для детей |

| 3 | Инвалид I группы |

Система и структура кодов категории

Коды категории налогоплательщика в 3 НДФЛ представляют собой специальные цифровые комбинации, которые позволяют идентифицировать разные категории налогоплательщиков. Структура кодов категории состоит из нескольких элементов, которые вместе образуют полный код категории.

Основные элементы структуры кодов категории

Основными элементами структуры кодов категории являются:

- Цифры – большинство кодов категории состоит из нескольких цифр, которые могут иметь различное значение;

- Разделительные символы – для удобства чтения и разделения элементов кода категории могут использоваться специальные знаки, такие как тире или точка.

Структура кодов категории может также включать дополнительные элементы, такие как буквенные символы или специальные символы, которые добавляют дополнительную информацию о налогоплательщике.

Например, код категории 01 может означать работника организации, а код 02 – пенсионера.

Каждый элемент структуры кода категории имеет свою роль и значение. Их комбинация позволяет точно определить категорию налогоплательщика и применять соответствующие налоговые ставки и правила.

Классификация налогоплательщиков

Классификация налогоплательщиков в 3 НДФЛ осуществляется на основе кода категории налогоплательщика.

Код категории налогоплательщика является уникальным идентификатором, который определяет права и обязанности налогоплательщика перед налоговыми органами. Всего существует 9 кодов категории налогоплательщика:

-

Код 10: физическое лицо, являющееся налоговым резидентом Российской Федерации.

-

Код 20: физическое лицо, не являющееся налоговым резидентом Российской Федерации.

-

Код 30: организации, входящие в число налоговых агентов.

-

Код 40: индивидуальные предприниматели.

-

Код 50: физические лица, осуществляющие индивидуальную деятельность без образования юридического лица.

-

Код 60: физические лица, получающие доход от предоставления имущества в аренду.

-

Код 70: налоговые агенты — физические лица, осуществляющие выплату доходов от физических лиц на территории Российской Федерации.

-

Код 80: иностранные организации, осуществляющие деятельность на территории Российской Федерации.

-

Код 90: физические лица, осуществляющие деятельность как иностранцы-физические лица.

Правильно указанный код категории налогоплательщика важен для правильного расчета налога и выполнения других налоговых обязанностей.

Коды категории для работников государственных организаций

Коды категории налогоплательщика в 3 НДФЛ для работников государственных организаций определяются в соответствии с их статусом и характером выполняемой работы. Наличие определенного кода категории позволяет правильно учесть налоговые вычеты и льготы при расчете и уплате налога на доходы физических лиц.

Коды категории для работников государственных организаций имеют определенное значение и отражают особенности определенных групп сотрудников:

- Код 1 – государственные служащие;

- Код 2 – военнослужащие, включая сотрудников аппарата Генерального штаба;

- Код 3 – судьи и сотрудники прокуратуры;

- Код 4 – сотрудники Федеральной службы безопасности (ФСБ), Федеральной службы по контролю за оборотом наркотиков (ФСКН) и других правоохранительных органов;

- Код 5 – работники органов местного самоуправления;

- Код 6 – преподаватели и научные сотрудники государственных учреждений;

- Код 7 – сотрудники учреждений здравоохранения;

- Код 8 – сотрудники органов социальной защиты населения;

- Код 9 – работники культуры и искусства.

При заполнении декларации по налогу на доходы физических лиц, работники государственных организаций должны указать соответствующий код категории исходя из своей профессиональной деятельности и статуса.

Обратите внимание, что коды категории также могут меняться в зависимости от изменений в законодательстве и социально-экономической ситуации в стране.

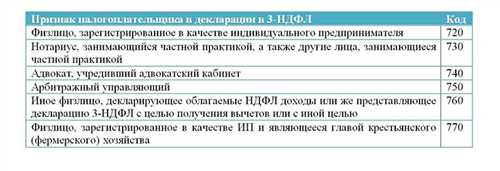

Коды категории для предпринимателей и индивидуальных предпринимателей

Предприниматели и индивидуальные предприниматели (ИП) также имеют свои уникальные коды категорий в налоговых декларациях по форме 3 НДФЛ. Эти коды используются для определения статуса налогоплательщика и правильного расчета налоговых обязательств.

Ниже приведены некоторые из наиболее распространенных кодов категории, которые могут быть применимы в случае, если вы являетесь предпринимателем или ИП:

- Код 1090 — Предприниматель — физическое лицо, осуществляющее деятельность на основе гражданско-правового договора

- Код 1100 — Индивидуальный предприниматель, включенный в единый налог на вмененный доход для отдельных видов деятельности

- Код 1110 — Индивидуальный предприниматель, осуществляющий деятельность на основе свидетельства о государственной регистрации

- Код 1120 — Индивидуальный предприниматель, осуществляющий доверительное управление имуществом

- Код 1130 — Индивидуальный предприниматель, осуществляющий текущий ремонт и регулярное техническое обслуживание автомобилей

Коды категории могут варьироваться в зависимости от вида деятельности, статуса предпринимателя или ИП, а также других факторов. При заполнении налоговой декларации необходимо использовать соответствующий код категории, чтобы избежать возможных ошибок и санкций со стороны налоговых органов.

Коды категории для студентов и учащихся

В соответствии с требованиями налогового законодательства, студенты и учащиеся могут быть освобождены от уплаты налога на доходы физических лиц (НДФЛ) или им видятся особые льготы. Для того чтобы корректно учесть эти льготы в декларации по налогу на доходы физических лиц (Форма 3) необходимо указать соответствующий код категории налогоплательщика.

Студенты общеобразовательных учреждений

Для студентов, обучающихся в общеобразовательных учреждениях, применяются следующие коды категории:

- 020 – студенты, обучающиеся в общеобразовательных учреждениях и имеющие среднюю стипендию;

- 021 – студенты, обучающиеся в общеобразовательных учреждениях и не получающие стипендию.

Студенты высших учебных заведений

Для студентов, обучающихся в высших учебных заведениях, предусмотрены следующие коды категории:

- 030 – студенты, обучающиеся в высших учебных заведениях и имеющие стипендию;

- 031 – студенты, обучающиеся в высших учебных заведениях и не получающие стипендию.

Учащиеся профессиональных образовательных организаций

Для учащихся профессиональных образовательных организаций применяются следующие коды категории:

- 040 – учащиеся, обучающиеся в профессиональных образовательных организациях, в том числе имеющие подготовку в среднем профессиональном образовательном учреждении и получающие стипендию;

- 041 – учащиеся, обучающиеся в профессиональных образовательных организациях, в том числе имеющие подготовку в среднем профессиональном образовательном учреждении и не получающие стипендию.

Указывая код категории налогоплательщика в декларации по НДФЛ, студенты и учащиеся имеют возможность получить налоговые льготы, которые уменьшат сумму налога на доходы физических лиц.

Коды категории для пенсионеров

Категория Пенсионер по возрасту

Код категории Пенсионер по возрасту (код 110) предназначен для пенсионеров, достигших определенного возраста, указанного в законе. Для использования данного кода требуется предоставить документ, подтверждающий статус пенсионера по возрасту.

Категория Пенсионер по инвалидности

Код категории Пенсионер по инвалидности (код 120) предназначен для пенсионеров, имеющих статус инвалида и получающих пенсию по инвалидности. Для использования данного кода требуется предоставить медицинскую справку или другие документы, подтверждающие статус инвалида.

Примечание: Важно выбирать правильный код категории налогоплательщика в 3 НДФЛ, чтобы избежать возможных налоговых ошибок и проблем со службами налоговой.

Имейте в виду, что это лишь два типовых кода категории для пенсионеров и существуют и другие варианты в зависимости от конкретной ситуации.

Коды категории для лиц, имеющих инвалидность

В соответствии с законодательством Российской Федерации, лица, имеющие инвалидность, имеют право на льготы и социальную защиту. В налоговой сфере такие лица также получают особые параметры налогообложения и определенные льготы.

Для обозначения степени инвалидности и предоставления налоговых льгот каждому индивидуальному инвалиду присваивается специальный код категории налогоплательщика.

Код категории 1

Код категории 1 присваивается лицам, имеющим инвалидность первой группы. Для получения этой категории инвалидности необходимо иметь тяжелое и устойчивое повреждение здоровья, которое приводит к потере или ограничению возможности работать и обеспечивать себя.

Код категории 2

Код категории 2 присваивается лицам, имеющим инвалидность второй группы. Для получения этой категории инвалидности необходимо иметь среднюю степень тяжести нарушения здоровья, которая ограничивает возможность работать и самостоятельно обеспечиваться.

Коды категории для иностранных граждан

Для иностранных граждан существует несколько общих категорий, которые определяются в зависимости от их юридического статуса и цели пребывания в России. Например, для иностранных рабочих существуют отдельные коды категории, а для студентов или лиц, находящихся в России по иным основаниям, предусмотрены свои собственные коды категории.

Коды категории для иностранных граждан являются важной информацией, которая учитывается при составлении налоговых расчетов и определении размера налоговой ставки. Правильное указание кода категории в налоговой декларации позволяет точно определить статус налогоплательщика и уплатить налоги согласно действующему законодательству.

Иностранным гражданам рекомендуется обратиться к профессиональным налоговым консультантам или официальным представителям налоговых органов для получения подробной информации о кодах категории и правилах их применения. Это позволит избежать возможных ошибок и проблем при уплате налогов.

Коды категории для безработных

Налоговая категория в 3 НДФЛ для безработных налогоплательщиков предоставляет возможность получения льготных налоговых ставок или освобождения от уплаты налога. В зависимости от статуса безработного и причины безработицы, устанавливаются определенные коды категории.

Коды категории для безработных:

| Код | Описание |

|---|---|

| 1 | Лицо, признанное безработным в соответствии с законодательством о занятости населения |

| 2 | Лицо, уволенное по собственному желанию |

| 3 | Лицо, уволенное по соглашению сторон |

| 4 | Независимо от причины безработицы, налогоплательщик не принимал участия в работе на основе трудового договора в течение 3 или более месяцев |

| 5 | Лицо, являющееся лицом Северного и Полярного круга |

Выбор соответствующего кода категории осуществляется налогоплательщиком в зависимости от его ситуации. Правильное указание кода позволяет получить налоговые льготы или освобождение от уплаты налога в соответствии с действующим законодательством.