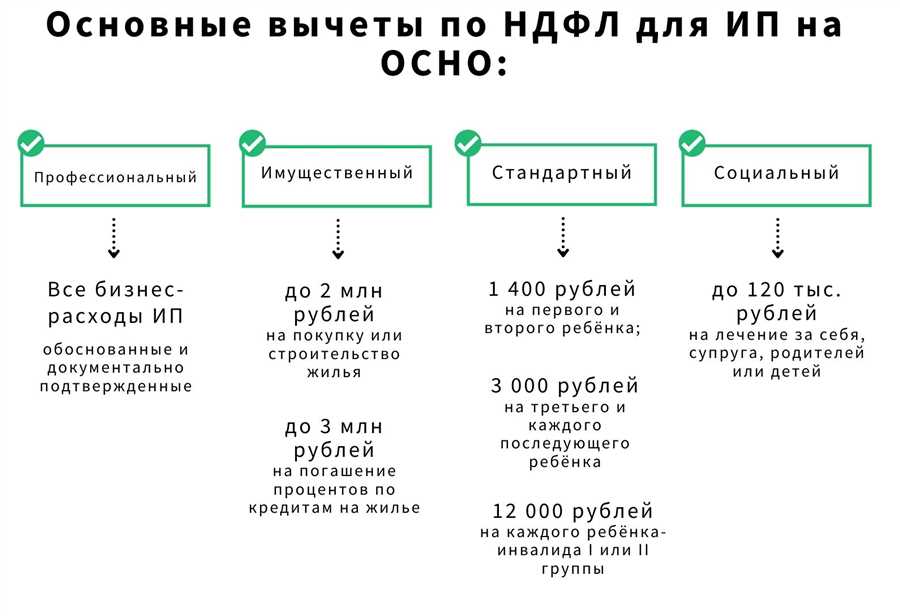

Профессиональный налоговый вычет – это одна из возможностей снижения налоговой нагрузки для индивидуальных предпринимателей на общей системе налогообложения (ОСНО). НДФЛ – налог на доходы физических лиц, который граждане обязаны уплачивать государству в случае наличия у них доходов сверх установленного порога. Однако законодательство предусматривает возможность получения налогового вычета, который позволяет уменьшить сумму налога, подлежащую уплате. Для ИП на ОСНО существуют определенные правила и условия для получения этого вычета.

Профессиональный налоговый вычет предоставляется ИП на ОСНО, осуществляющим предпринимательскую деятельность в собственном имени и на свой страх и риск. Для получения вычета необходимо соблюдать ряд условий: иметь статус индивидуального предпринимателя на ОСНО, платить налог на прибыль (13% от дохода), а также иметь стаж работы по данной деятельности не менее трех лет. Кроме того, сумма профессионального налогового вычета не может превышать 120 тысяч рублей в год.

Профессиональный налоговый вычет позволяет ИП на ОСНО снизить сумму налога, который они должны уплачивать по итогам года. Для этого необходимо представить налоговой инспекции документы, подтверждающие право на получение вычета – трудовую книжку, свидетельство о регистрации ИП и другие необходимые документы. После проверки предоставленных документов налоговая инспекция принимает решение о предоставлении вычета и устанавливает его сумму.

Профессиональный налоговый вычет: особенности и преимущества для ИП

Основными преимуществами профессионального налогового вычета для ИП являются:

1. Снижение налогооблагаемой базы

Вычет позволяет снизить налогооблагаемую базу путем учета расходов на оплату услуг, аренду помещений и оборудования, коммунальные платежи, страховку, налоги и другие расходы, связанные с осуществлением предпринимательской деятельности.

2. Увеличение чистой прибыли

Благодаря налоговому вычету ИП имеют возможность увеличить свою чистую прибыль за счет снижения налоговых платежей. Это позволяет расширять бизнес, инвестировать в развитие и повышать свою конкурентоспособность.

Чтобы воспользоваться профессиональным налоговым вычетом по НДФЛ для ИП на ОСНО, необходимо соблюдать определенные условия и следовать законодательству. Вместе с тем, вычет является законным инструментом оптимизации налоговых платежей, который позволяет ИП сократить налоговую нагрузку и сохранить больше средств для развития своего бизнеса.

Вычет по НДФЛ на основе УСН и ОСНО

ИП, работающие на УСН и ОСНО, имеют право на получение профессионального налогового вычета. Этот вычет предоставляется тем ИП, кто производит уплату НДФЛ, превышающую установленный минимум.

Налоговый вычет предоставляется на основании документов, подтверждающих платежи по НДФЛ. Эти документы могут включать справки о доходах, налоговые декларации и другие документы, которые удостоверяют размер уплаченного налога.

- ИП, работающие на УСН, имеют право на получение вычета в размере уплаченной суммы НДФЛ, но не более 13% от дохода.

- ИП, работающие на ОСНО, имеют право на получение вычета в размере до 13% от расходов, связанных с производством товаров или оказанием услуг.

Получение профессионального налогового вычета позволяет ИП снизить налоговую нагрузку и увеличить финансовую эффективность своей деятельности. Правильное использование вычета позволяет ИП сэкономить значительную сумму денег, которую можно потратить на развитие бизнеса или улучшение качества жизни.

Как получить профессиональный налоговый вычет

Чтобы получить профессиональный налоговый вычет, ИП на ОСНО должны выполнить следующие условия:

- На протяжении последних трех лет ИП должен работать в определенной связанной с его деятельностью сфере. Например, если ИП занимается программированием, он может получить вычет, связанный с этой профессией.

- ИП должен быть зарегистрирован в налоговом органе в качестве налогоплательщика.

- ИП должен предоставить налоговому органу документы, подтверждающие его право на вычет. Это могут быть трудовые договоры, сертификаты об образовании или другие документы, указывающие на связь его деятельности с определенной профессией.

Получение профессионального налогового вычета необходимо проходить каждый год вместе с заполнением налоговой декларации. Однако, если ИП уже получал вычет в предыдущие годы и его профессия или деятельность не изменились, то он может подать заявление на автоматическое применение вычета и до 31 декабря 2021 года получать его без повторного предоставления документов.

Профессиональный налоговый вычет может значительно снизить сумму налоговых платежей ИП на ОСНО и стать хорошим стимулом для развития предпринимательской деятельности. Поэтому, если вы соответствуете указанным условиям, обязательно воспользуйтесь этой возможностью.

Размер вычета по НДФЛ для ИП на ОСНО

Величина налогового вычета по НДФЛ для индивидуальных предпринимателей, работающих на общей системе налогообложения (ОСНО), определяется в соответствии с действующим законодательством Российской Федерации и зависит от ряда факторов.

В настоящее время, индивидуальные предприниматели имеют право на вычет по НДФЛ в размере 13% от налогооблагаемой базы. Налогооблагаемая база определяется как доходы минус расходы. Данный вычет применяется календарно-годовыми периодами.

Для получения налогового вычета, ИП должен соблюдать ряд условий. В частности, необходимо предоставить документы, подтверждающие расходы на осуществление предпринимательской деятельности, такие как: фактуры, договоры, счета, кассовые чеки.

Однако, существуют исключения, когда индивидуальные предприниматели на ОСНО не могут применить налоговый вычет. Например, вычет не предоставляется в случае осуществления деятельности, не связанной с реализацией товаров (работ, услуг), а также при иных условиях, определенных законодательством.

Также стоит отметить, что размер налогового вычета может изменяться в зависимости от изменений в законодательстве.

Индивидуальным предпринимателям на ОСНО рекомендуется обращаться к налоговым консультантам или специалистам в сфере налогообложения, чтобы получить подробную информацию о размере вычета по НДФЛ и соблюдать все необходимые условия.

| Применение налогового вычета | Размер налогового вычета |

|---|---|

| ИП на ОСНО | 13% от налогооблагаемой базы |

Ограничения и условия получения налогового вычета

Для получения налогового вычета по НДФЛ в качестве индивидуального предпринимателя на общей системе налогообложения (ОСНО), необходимо учитывать определенные ограничения и соблюдать условия, установленные законодательством Российской Федерации.

Одним из основных ограничений является обязательное регулярное представление налоговой отчетности. ИП на ОСНО должно вести бухгалтерский учет и представлять отчетность, включая налоговую декларацию по форме 4-НДФЛ, не позднее установленного законом срока.

Другим важным условием получения налогового вычета является наличие законченного налогового периода, который должен составлять не менее одного календарного года. Это означает, что ИП должно работать и платить налоги не менее одного года перед возможностью получения налоговых вычетов.

Важно отметить, что налоговый вычет может быть применен только к определенным видам расходов, указанным в законодательстве. К таким расходам относятся например, расходы на приобретение и аренду оборудования, затраты на рекламу и командировочные расходы. Не все расходы ИП на ОСНО могут быть учтены при расчете налогового вычета, поэтому рекомендуется изучить действующие нормативные акты и консультироваться с экспертами.

Кроме того, сумма налогового вычета ограничена максимальной суммой, которая установлена в законодательстве. Это значит, что ИП на ОСНО может получить налоговый вычет только в пределах установленного лимита. Для разных видов расходов ити предусмотрены различные лимиты на вычет, поэтому важно детально изучить нормы налогового законодательства.

Также стоит помнить, что для получения налогового вычета ИП на ОСНО должно удовлетворять определенным требованиям, например, должно быть выявлено прочие виды дохода, полученные за налогооблагаемый период.

Следует отметить, что налоговый вычет по НДФЛ для ИП на ОСНО может быть предоставлен только при условии соблюдения всех вышеуказанных ограничений и условий. При несоблюдении требований законодательства, возможность получения налогового вычета может быть ограничена или исключена.

Как использовать профессиональный вычет в бухгалтерии ИП

Профессиональный налоговый вычет по НДФЛ для индивидуальных предпринимателей на общей системе налогообложения (ОСНО) представляет собой возможность существенно снизить налоговое бремя, оплачиваемое ИП. Данный вычет применяется для учета расходов, связанных с повышением квалификации, обучением, и другими профессиональными расходами, связанными с осуществлением предпринимательской деятельности.

Использование профессионального вычета в бухгалтерии ИП требует соблюдения определенных условий. Во-первых, необходимо заключить договор на оказание образовательных или консультационных услуг с юридическим лицом, имеющим соответствующую лицензию. В договоре должны быть указаны все условия обучения или консультации, а также сумма, подлежащая оплате. Также следует иметь заказ-наряд или акт выполненных работ.

Для учета профессионального вычета в бухгалтерии ИП необходимо рассчитать его размер. Размер возможного вычета составляет 20% от суммы основного заработка ИП за год, но не более 120 тысяч рублей. Таким образом, если основной заработок ИП за год составил 500 тысяч рублей, то вычет может составить не более 100 тысяч рублей.

Расчет профессионального вычета производится налоговым агентом, то есть предприятием, с которым заключен договор на оказание услуг. После завершения обучения или получения услуг, ИП предоставляет налоговому агенту все необходимые документы: договор, заказ-наряд или акт выполненных работ, а также копию платежного поручения об оплате услуг.

Получение профессионального вычета в бухгалтерии ИП происходит через заполнение декларации по налогу на прибыль (форма 3-НДФЛ) и представление ее в налоговый орган. В декларации указывается информация о полученном обучении или услуге, а также размер профессионального вычета. После обработки декларации налоговым органом, ИП получает возмещение в размере профессионального вычета.

- Заключить договор на обучение или услуги с юридическим лицом;

- Рассчитать размер профессионального вычета: 20% от основного заработка ИП за год, но не более 120 тысяч рублей;

- Предоставить документы налоговому агенту: договор, заказ-наряд или акт выполненных работ, копию платежного поручения;

- Заполнить декларацию по налогу на прибыль, указав информацию о полученном обучении или услуге, а также размер профессионального вычета;

- Представить декларацию в налоговый орган;

- Получить возмещение в размере профессионального вычета.

Важно помнить, что профессиональный вычет предоставляется только за полученные услуги, связанные с осуществлением предпринимательской деятельности. При оформлении вычета следует быть внимательным и соблюдать все требования, чтобы избежать проблем с налоговыми органами.

Какие расходы можно учесть при расчете вычета по НДФЛ

Для индивидуальных предпринимателей, работающих на общей системе налогообложения (ОСНО), существуют определенные расходы, которые можно учесть при расчете налогового вычета по НДФЛ.

1. Расходы на приобретение товаров и сырья

Приобретение товаров и сырья является основным расходом для ИП на ОСНО. Данные расходы могут быть учтены при расчете налогового вычета по НДФЛ. Важно указывать все приобретенные товары и сырье, предоставлять соответствующие документы, подтверждающие факт покупки.

2. Расходы на оплату труда

Расходы, связанные с оплатой труда, также могут быть учтены при расчете налогового вычета. ИП на ОСНО могут включить в вычет расходы на заработную плату сотрудников, выплаты налогов на заработную плату, а также расходы на страховые взносы.

Важно учитывать, что возможность учета расходов по оплате труда отличается в зависимости от численности штатных сотрудников и суммы затрат.

Для ИП с штатом менее 25 человек, общая заработная плата должна не превышать 40% от величины учтенных доходов. Для ИП с штатом более 25 человек, общую заработную плату можно учесть в полном объеме.

Также стоит отметить, что заработная плата должна быть указана в декларации ИП на ОСНО и подтверждена соответствующими документами.

Учет расходов на оплату труда может существенно снизить налогооблагаемую базу ИП на ОСНО и увеличить сумму налогового вычета по НДФЛ.

Важно запомнить, что рассматриваемые расходы могут быть учтены в налоговом вычете только при условии, что они были официально учтены при формировании учетной отчетности ИП на ОСНО и имеют подтверждающую документацию.

Учет расходов при расчете налогового вычета по НДФЛ позволяет снизить налоговую нагрузку на ИП на ОСНО и повысить эффективность использования средств предпринимателя.

Примеры расчета налогового вычета для ИП на ОСНО

Профессиональный налоговый вычет по НДФЛ для индивидуального предпринимателя (ИП) на основе упрощенной системы налогообложения (ОСНО) предоставляет возможность снизить сумму налогооблагаемой прибыли путем учета расходов на осуществление деятельности.

Пример 1: Расчет налогового вычета по зарплатным выплатам

ИП Иванов является владельцем малого интернет-магазина и имеет несколько сотрудников. Он выплачивает им заработную плату в размере 50 000 рублей в месяц.

Расчет налогового вычета:

- Сумма зарплатных выплат в месяц: 50 000 рублей

- Количество месяцев в году: 12

- Годовая сумма зарплатных выплат: 50 000 рублей * 12 = 600 000 рублей

- На основе ОСНО ИП Иванов должен заплатить 6% НДФЛ на годовую сумму доходов. Таким образом, ИП Иванов должен заплатить 6% от 600 000 рублей = 36 000 рублей в качестве налога.

Однако, ИП Иванов может воспользоваться профессиональным налоговым вычетом и учесть сумму зарплатных выплат в качестве расходов по деятельности.

Расчет налогового вычета:

- Сумма зарплатных выплат в год: 50 000 рублей * 12 = 600 000 рублей

- Процент налогового вычета (в соответствии с законодательством): 30%

- Сумма налогового вычета: 600 000 рублей * 30% = 180 000 рублей

Таким образом, ИП Иванов может учесть налоговый вычет в размере 180 000 рублей и заплатить налог на прибыль не со всей суммы доходов, а лишь с остатка после вычета.

Пример 2: Расчет налогового вычета по аренде помещения

ИП Иванов арендует помещение для своего интернет-магазина и платит за него арендную плату в размере 30 000 рублей в месяц.

Расчет налогового вычета:

- Сумма арендной платы в месяц: 30 000 рублей

- Количество месяцев в году: 12

- Годовая сумма арендной платы: 30 000 рублей * 12 = 360 000 рублей

- Процент налогового вычета (в соответствии с законодательством): 20%

- Сумма налогового вычета: 360 000 рублей * 20% = 72 000 рублей

ИП Иванов может учесть налоговый вычет в размере 72 000 рублей и уменьшить налогооблагаемую прибыль на эту сумму.

В каждом конкретном случае расчет налогового вычета может различаться в зависимости от вида расходов и действующего законодательства. Поэтому рекомендуется консультироваться с профессиональным налоговым консультантом или ознакомиться с соответствующими нормативными актами для точного расчета налогового вычета.

Почему выгодно использовать профессиональный вычет для ИП

Одним из главных преимуществ профессионального вычета является возможность учесть расходы на профессиональную деятельность при подсчете налоговой базы по НДФЛ. Это позволяет индивидуальному предпринимателю снизить налоговую нагрузку и увеличить свою доходность.

Сумма профессионального вычета для ИП на ОСНО составляет 20% от дохода, полученного от осуществления предпринимательской деятельности. При этом, сумма вычета не может превышать 1 млн. рублей в год.

Преимущества профессионального вычета:

1. Снижение налоговой нагрузки. Благодаря профессиональному вычету, индивидуальный предприниматель получает возможность значительно снизить сумму обязательных платежей по НДФЛ.

2. Повышение эффективности бизнеса. Дополнительные средства, которые остаются у предпринимателя после использования вычета, могут быть направлены на развитие компании и улучшение ее финансового положения.

3. Повышение конкурентоспособности. Более низкие налоговые платежи позволяют увеличить конкурентоспособность предприятия, поскольку его товары или услуги становятся более доступными для клиентов.

В целом, использование профессионального вычета для ИП на ОСНО является выгодным и разумным решением для предпринимателей, которые хотят сократить свои финансовые обязательства и повысить доходность своего бизнеса.

Часто задаваемые вопросы о налоговом вычете для ИП

1. Кто имеет право на профессиональный налоговый вычет по НДФЛ для ИП на ОСНО?

Все индивидуальные предприниматели, работающие на общей системе налогообложения (ОСНО), имеют право на получение профессионального налогового вычета по НДФЛ.

2. Какой размер налогового вычета можно получить?

Размер налогового вычета составляет 13% от доходов ИП, подлежащих обложению НДФЛ. Однако существуют ограничения на получение вычета: максимальная сумма вычета не может превышать 120 000 рублей в год.

3. Можно ли получить налоговый вычет, если у ИП нет доходов в данном налоговом периоде?

Нет, чтобы иметь право на налоговый вычет, ИП должен получать доходы, подлежащие обложению НДФЛ, в данном налоговом периоде. Если доходов нет, вычет не предоставляется.

4. Какие документы необходимо предоставить для получения налогового вычета?

Для получения налогового вычета ИП должен предоставить следующие документы: копию свидетельства о государственной регистрации в качестве ИП, копию декларации по НДФЛ и копии документов, подтверждающих доходы, подлежащие обложению НДФЛ.

5. Каков порядок получения налогового вычета для ИП?

ИП должен подать заявление на получение налогового вычета в свою налоговую инспекцию. В заявлении необходимо указать сумму дохода, на который предоставляется вычет, и приложить необходимые документы. После рассмотрения заявления инспекция выдает налоговый вычет, который можно использовать при оплате налогов.

Дополнительная информация о налоговом вычете

Если у вас возникли вопросы или вы хотите получить более подробную информацию о налоговом вычете для ИП, вы можете обратиться в свою налоговую инспекцию или консультантов, специализирующихся на налоговом праве.

Обратите внимание, что информация, предоставленная здесь, не является юридическим советом, и вы должны проконсультироваться с профессионалами в области налогового законодательства перед принятием каких-либо решений.

Инструкция по заполнению декларации при получении вычета

Для получения профессионального налогового вычета по НДФЛ для индивидуального предпринимателя на общей системе налогообложения (ОСНО), необходимо правильно заполнить декларацию и представить ее в налоговый орган. В этом разделе мы рассмотрим пошаговую инструкцию заполнения декларации.

Шаг 1: Идентификационные данные

Перед началом заполнения декларации необходимо указать свои идентификационные данные, включая фамилию, имя, отчество, ИНН, а также адрес места жительства. Убедитесь, что все данные указаны корректно и без ошибок.

Шаг 2: Раздел Общая информация

В этом разделе декларации необходимо указать основные сведения о вашей деятельности, включая наименование индивидуального предпринимателя, ОГРН, вид деятельности и налоговую базу. Убедитесь, что все сведения указаны верно и соответствуют вашей деятельности.

Шаг 3: Раздел Доход

В этом разделе декларации необходимо указать все полученные доходы за отчетный период, включая доходы, не облагаемые НДФЛ. Распределите доходы по соответствующим статьям, указав их сумму и источник получения. Учтите, что доходы должны быть полностью документально подтверждены.

Шаг 4: Раздел Расходы

В этом разделе декларации необходимо указать все расходы, связанные с вашей деятельностью, которые можно учесть при расчете налогового вычета. Распределите расходы по соответствующим статьям, указав их сумму и основание расхода. Обратите внимание, что расходы должны быть документально подтверждены.

Шаг 5: Раздел Расчет профессионального налогового вычета

В этом разделе декларации необходимо произвести расчет профессионального налогового вычета. Укажите общую сумму налога, предусмотренного для уплаты по доходам, и рассчитайте сумму налогового вычета в соответствии с действующими налоговыми ставками и правилами.

Шаг 6: Подпись и представление декларации

После заполнения всех разделов декларации, проверьте все данные на корректность и правильность заполнения. Подпишите декларацию и представьте ее в налоговый орган в соответствии с установленными сроками и порядком.

| Шаг | Описание |

|---|---|

| Шаг 1 | Идентификационные данные |

| Шаг 2 | Раздел Общая информация |

| Шаг 3 | Раздел Доход |

| Шаг 4 | Раздел Расходы |

| Шаг 5 | Раздел Расчет профессионального налогового вычета |

| Шаг 6 | Подпись и представление декларации |